バックナンバー

高校で始まった投資教育から見るこれからの資産形成

2022年4月より高校の家庭科で「投資教育」が始まりました。これまでのライフプランや家計管理、税金・社会保険を含む社会保障制度の内容に加え、株式や債券、投資信託といった金融商品の特徴など資産形成の視点にも触れながら、生涯のお金に関する管理や計画、リスクについて学びます。今、高校生に投資教育がなぜ必要なのか、お金に関する知識や判断力でもある金融リテラシー向上の必要性や、その背景についてお伝えします。

成年年齢の引下げにより、高まる金融知識の必要性

民法の一部改正により、2022年4月から成年年齢が20歳から18歳に引き下げられました。この改正により、18歳になる高校3年生のうちに多くの人が成年となり、親の同意がなくとも様々な契約ができるようになりました。

その契約には、一人暮らしをするための部屋や携帯電話の契約のほか、クレジットカードを作ったり、ローンを組んだり、また、株式や投資信託を購入するための証券口座を開くこともできます。

自分の意思で行えることが増える一方で、マルチ商法(ネットワークビジネス)や投資詐欺など知識がないことで金融トラブルに巻き込まれてしまうこともあるかもしれません。「簡単に儲かる」といった誘い文句に騙されないためにも、金融商品や金融サービス、ローンなど、それぞれの仕組みと特徴、リスクなど金融知識を持つことは、自分を守るためにもとても重要なことと言えます。

金融リテラシーを高めることで、資産形成に大きな効果をもたらす

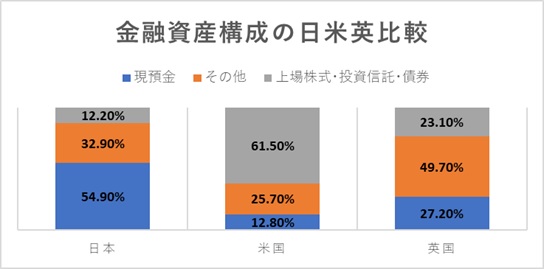

日本は現在、超低金利時代です。定期預金などで銀行に預けていても資産を増やすことは難しくなっていますが、長期・積立・分散により投資を行うことで、長期的には資産形成に大きな効果をもたらすことが可能となります。金融庁の作成資料によると、2000年から2021年末までの家計金融資産(現金・預金、債券、株式等)の増加は、米国では3.4倍、英国では2.3倍へと伸びている一方で、日本では1.4倍の増加に留まっています。その要因として、日本の家計金融資産は現預金の割合が多く、米国・英国と比較して有価証券の割合が低いことから、運用リターンによる資産の伸びが低くなっていることが挙げられます(参照:図表1)。

そこで運用リターンを得られる金融商品に投資し資産を増やすためには、金融商品の仕組みや、リスクやリターンといった特徴を知ることが必要となってきます。そのため、高校生のうちに金融知識を身に付け金融リテラシーを高めることは、将来の資産形成を行ううえでも大きな効果をもたらすと言えるでしょう。

出典:内閣官房「資産所得倍増に関する基礎資料集(令和4年10月)」

まとめ

高校生の家庭科授業で金融商品の基礎知識など投資教育を受けることは、資産形成を効果的に行えるようになるだけでなく、無計画にローンを組むことや投資詐欺などから身を守ることにもつながります。

ライフステージの各場面で必要となるお金については、一人ひとりが理想とするライフデザインにより異なりますが、金融リテラシーを高め、経済的に自立し生活設計に合わせた資産形成を行うことで、より豊かで確かな人生を送ることができるのではないでしょうか。

- ※バックナンバーは、原則執筆当時の法令・税制等に基づいて書かれたものをそのまま掲載していますが、一部最新データ等に加筆修正しているものもあります。

- ※コラムニストは、その当時のFP広報センタースタッフであり、コラムは執筆者個人の見解で執筆したものです。